یک گزارش در مرکز پژوهشهای مجلس با عنوان «بررسی روش جدید محاسبه نرخ سود بانکی» روشهای محاسبه نرخ سود را بررسی کرده است و معایب و مزایای هر روش را در سیستم بانکی تشریح کرده است.

به گزارش بانکداران ۲۴ (Banker)،بیشک مهمترین شاخص بازار پول، نرخ سود سپرده و تسهیلات بانکی است. در خصوص نرخ سود سپردههای بانکی سالهاست که بانک مرکزی با ابلاغ بخشنامههایی به بانکها و موسسات اعتباری، سقف نرخ سود در سپردههای مدتدار را تعیین میکند، در خصوص نرخ سود تسهیلات نیز به تبع تعیین نرخ سود سپرده، تصمیمگیری میشود و معمولاً یک فاصله سهدرصدی بین سپردههای یکساله و نرخ سود تسهیلات عقود مشارکتی و غیرمشارکتی وجود دارد. اما فرمول تعیین نرخ سود تسهیلات و محاسبه اقساط و دیرکرد معوقات بانکی، همواره مورد ابهام قرار گرفته است.

به گفته بسیاری از کارشناسان و فعالان بانکی و حسابداری فرمول محاسبه نرخ سود یک فرمول ساده ریاضی است که در تمام دنیا ثابت بوده است. اما در حال حاضر، اضافه کردن قیدها و محدودیتهایی باعث شده که کمی محاسبه نرخ سود تسهیلات و نحوه بازپرداخت اقساط در بانکها متفاوت باشد.

گلایه از رئیسکل

جدیدترین گلایه در این خصوص از سوی رئیس سابق اتاق بازرگانی ایران صورت گرفت. او در دیدار با رئیس کل بانک مرکزی، گلایه خود را در خصوص روابط پیچیده بانکها و مشتریان به سیف منتقل کرد.از نظر جلالپور، در حال حاضر برخی از بانکها، رویهای را در محاسبه نرخ سود در پیش گرفتهاند که به نوعی خلاف مصوبات شورای پول و اعتبار است، بانکها برای تسهیلات به لطایفالحیل بیش از نرخ ۳۰ درصد از فعالان اقتصادی سود دریافت میکنند.

این کارشناس اقتصادی در تشریح این مکانیسم توضیح داد که در حال حاضر تسهیلاتگیرندگان به شدت تحت فشار مالی هستند و این موضوع باعث میشود زیر بار قراردادهای یکسویه بانکها بروند، بدون آنکه بدانند روش محاسبه سود و دیگر مراحل اخذ تسهیلات در آینده، چه سرنوشتی را برای آنها رقم میزند.

جلالپور، با اشاره به سوءاستفاده بانکها از ناآگاهی مشتریان، مدعی است که نرخها بر اساس فرمولهای پیچیده و غیرقابل پیشبینی و با استفاده از بخشنامهها و دستورالعملهای داخلی، در جریان امهال یا تمدید تسهیلات به گونهای محاسبه میشود که هزینه تمامشده وامها و تسهیلات بانکی از ۳۰ درصد نیز فراتر میرود.

جلالپور در ادامه به نقل از یکی از فعالان اقتصادی مصداقی را برای تایید گفتههای خود عنوان میکند: «بانکی در سال ۱۳۹۰ با نرخ ۱۶ درصد (نرخ مصوب همان سال) به من تسهیلات داده است. پس از آن در سررسید تسهیلات با اضافه کردن ۵درصد سود به عنوان ریسک بازگشت تسهیلات، نرخ را تا ۲۱ درصد افزایش داده و هر شش ماه نیز نیم درصد اضافه کرده و بعد با اضافه کردن سه درصد سود برای امهال (مهلت دادن) تسهیلات را با نرخ ۵ /۲۴درصد تقسیط کرده و بلافاصله بعد از اولین روز دیرکرد، با اضافه کردن شش درصد جریمه تاخیر، سود را تا ۳۰ درصد محاسبه و اخذ کرده و سپس به ازای هر دو ماه دیرکرد اضافه دو درصد نیز بر جریمه افزوده است. حال آنکه من همچنان تصور میکردم نرخ سود تسهیلات ۱۶ درصد است.»

رئیس سابق اتاق بازرگانی ایران با بیان این مساله، در نهایت به این نتیجه میرسد که میشود با روشهای مختلف سود تسهیلات را افزایش داد و در نتیجه فعال اقتصادی که گرفتار مشکلات زیادی است، خود را گرفتار چرخهای میبیند که هرگز پیشبینی نکرده است.

محسن جلالپور، در پایان این مطلب خود یک پیشنهاد نیز به فعالان اقتصادی میکند که به دلیل پیچیده شدن روزافزون فرآیندهای بانکی، حتماً از مشورت یک تکنسین مالی برخوردار شوید. او در این خصوص این جمله را میآورد: «پرداخت حقوق به یک تحلیلگر مالی آگاه به فرآیندهای بانکی قطعاً هزینه کمتری از پرداخت بیش از ۱۶ درصد سود اضافه به بانکها دارد.»

مطلبی که از سوی این مقام اقتصادی نقل شد، کموبیش از تسهیلاتگیرنده خرد نیز شنیده میشود که آنها نیز از نحوه محاسبه و پرداخت اقساط وامها گلهمندند و معتقدند این میزان، با نرخ اعلامشده از سوی بانکها مطابقت ندارد. اما ریشه این تفاوتها، بیشتر از آنکه به نرخ سود بازگردد، در فرمول محاسبه هر بانک است که به نظر میرسد هنوز شیوه یکسانی برای همه بانکها و موسسات اعتباری وجود ندارد.

پاسخ سیف

در این خصوص سیف نیز در کانال خود در شبکههای اجتماعی با بیان اینکه بازرسان بانک مرکزی پیوسته به بازرسی نامحسوس از شعب بانکها و کنترل عملیات بانکی مبادرت میکنند و گزارش آنها بررسی میشود، توضیح داد: تاکنون پروندههای متعددی در هیات انتظامی تخلفات بانکها تشکیل و احکامی برای جریمه و برخورد صادر شده است. سیف از جلالپور درخواست کرده که نام بانکهای متخلف در این زمینه اعلام شود تا بیشتر رسیدگی شود. او در زمینه مشکلات بانکی، نگاه ریشهای و شناخت درست و واقعبینانه را خواستار شد، اما از برخی اقدامات که مانع همراهشدن با استانداردهای جهانی میشود، انتقاد کرد.

روشهای محاسبه نرخ سود

یکی از مسائل مهمی که درباره محاسبه سود بانکی وجود دارد، روشی است که برای محاسبه نرخ سود تسهیلات در دریافتها و پرداختها مورد استفاده قرار میگیرد. برای چنین محاسبهای روشهای مختلفی وجود دارد و هر یک از روشهای محاسبه، دارای محاسن و معایبی است. یک گزارش در مرکز پژوهشهای مجلس با عنوان «بررسی روش جدید محاسبه نرخ سود بانکی» این روشها را بررسی کرده است و معایب و مزایای هر روش را در سیستم بانکی تشریح کرده است.

بر اساس این گزارش اگر دریافتها، بر اساس روش ساده محاسبه شود، در تسهیلات با دوره بیش از دو سال، کل سود دریافتی از گیرنده تسهیلات کمتر از سودی خواهد بود که بر اساس روش مرکب محاسبه میشود. اما این روش در نهایت ممکن است مسائلی را در رابطه با نهاد مالی اعطاکننده تسهیلات به وجود آورد. عکس این موضوع زمانی است که روش مرکب مورد استفاده قرار گیرد. در آن صورت سود دریافتی نسبت به روش قبلی بیشتر خواهد بود و برای بانکها محاسنی دارد، ولی برای متقاضیان تسهیلات نیز معایبی را به همراه میآورد.

یکی از ابزارهای سیاست پولی که در قانون عملیات بدون ربا مورد تایید قرار گرفته است، تعیین حداقل یا حداکثر نسبت و سهم سود بانکها در تسهیلات مختلف بانکی است.

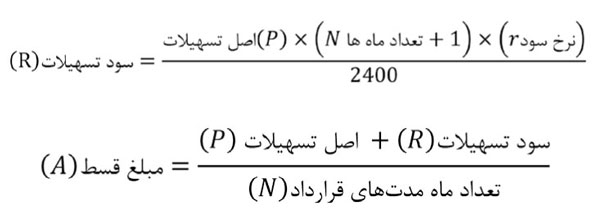

در روش ساده محاسبه سود بانکی به صورت زیر انجام میشود.

طبق ماده ۲۰ قانون عملیات بانکی بدون ربا، تعیین حداقل یا حداکثر نسبت سهم سود احتمالی در تسهیلات مشارکتی و نیز تعیین حداقل و حداکثر نسبت سهم سود احتمالی در تسهیلات مشارکتی و نیز تعیین حداقل و حداکثر سهم سود بانکها در تسهیلات فروش اقساطی و اجاره به شرط تملیک در تناسب با قیمت تمامشده مورد معامله، از جمله ابزارهایی است که با توجه به مقررات مربوطه، میتواند در تاثیرگذاری سیاستهای پولی نقش مهمی ایفا کند.

یکی از مسائلی که بعد از تصویب قانون عملیات بانکی بدون ربا مطرح بوده است، روشی است که بر اساس آن سود مربوط به تسهیلات مورد محاسبه قرار میگیرد. در نظام بانکی ایران، سود به روش مرکب محاسبه میشد، اما بعد از پیروزی انقلاب، ابتدا روش ساده به تایید مراجع قانونی رسید و از سال ۱۳۵۸ تاکنون بر اساس آن عمل میشد. اما در سال ۱۳۸۶ بر اساس بخشنامه ابلاغی بانک مرکزی روش مرکب مجدداً جایگزین آن شد.

این روش که قبل از تاسیس بانکهای خصوصی و از سال ۱۳۵۸ به بعد مورد عمل قرار میگرفت، معمولاً مسائلی را ایجاد میکند. نخستین موضوع، امکان ایجاد فضای سفتهبازی و تشویق ضمنی رانتخواری است، موضوع دوم پایین بودن سطح سودآوری بانکها در مقایسه با روش مرکب است.

روش مرکب

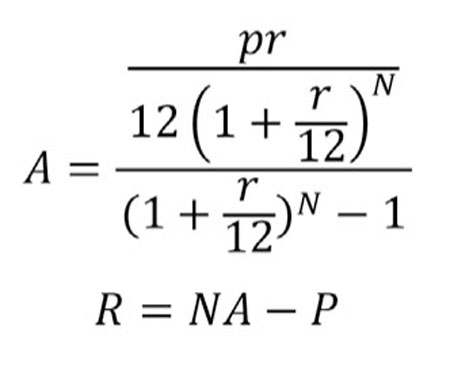

روش مرکب محاسبه سود بانکی بر اساس تعادل دریافتها و پرداختها تنظیم شده است. این روش محاسبه طبق یک رابطه مشخص صورت میگیرد، به صورتی که اگر اصل تسهیلات معادل P، نرخ سود سالانه به درصد معادل r، مدتزمان بازپرداخت تسهیلات به ماه معادل N، مبلغ قسط ماهانه معادل A و کل سود معادل R باشد، در این صورت مبلغ قسط ماهانه A و کل سود R به روش زیر است:

از مباحث بالا میتوان نتیجه گرفت که اولاً به نظر میرسد روش محاسبه سود هم در بین بانکهای دولتی و هم در بین بانکهای خصوصی تقریباً متفاوت است و در کل نیز میتوان ادعا کرد محاسبه سود بانکی در اغلب بانکهای مورد مطالعه به روش یکسانی انجام نمیشود. ثانیاً هیچ یک از بانکها از روش ابلاغی بانک مرکزی، به شکل واحد استفاده نمیکند و در نتیجه مشخص نشده است که شرایط تسویهحساب قبل از موعد برای مشتریان چگونه است.

مقایسه نرخ سود بر اساس روش قدیم و جدید

این مساله که روش مرکب مورد استفاده بانکها، تا چه حد نسبت به روش ساده مبلغ سود را تغییر میدهد قابل بررسی است. برای مثال کسی که ۶۰ میلیون ریال و بر اساس نرخ سود ۱۲ درصد تسهیلات دریافت کرده است، در صورتی که سررسید تسهیلات یکساله داشته باشد، قسط ماهانه این شخص طبق روش ساده ۵۳۲۵ هزار ریال، ولی بر اساس روش مرکب ۵۳۳۰ هزار ریال است که با توجه به روش ساده به نفع بانک محاسبه میشود. در این حال شخصی که همین مبلغ را با سررسید ۲۰ساله دریافت کرده باشد، حسب روش ساده معادل نرخ سود پرداختی او به بانک ۳۶ /۱۶ درصد است که ۲۶ /۴ درصد به نفع بانک خواهد بود.

در روش مرکب هر چه مدت قرارداد (در رابطه با سررسید اقساط) بیشتر باشد، مابهالتفاوت سود به نفع بانک نسبت به روش ساده بیشتر است. در نتیجه با توجه به ابلاغ روش جدید محاسبه سود در بانکها و به منظور ایجاد انگیزش در مشتریان در استهلاک وامهای دریافتی قبل از سررسید و بازگشت سریعتر منابع بانکی و احیای منابع مالی آنها، ضرورت دارد هنگام تسویهحساب تسهیلات قبل از اتمام دوره مورد نظر مشتریان، بانکها مبالغ دریافتی را به طور مساوی بابت اصلوفرع تسهیلات منظور کنند و در کل سیستم بانکی روش یکسانی در این خصوص اعمال شود.

در این صورت آن دسته از مشتریان که توان تسویهحساب تسهیلات دریافتی را قبل از اتمام دوره مورد توافق دارند، تشویق به تسویهحساب زودتر از موعد میشوند و به این ترتیب قسمتی از منابع بانک برای استفاده سایر متقاضیان تسهیلات آزاد میشود و در مجموع تعداد بیشتری از مشتریان از سیستم بانکی رضایتمند میشوند.

بنابراین محاسبه نرخ سود به روش مرکب و ساده باعث ایجاد تفاوتهایی خواهد شد. نرخ سود یا نرخ بازده ساده بر این فرض استوار است که سودهای کسبشده در مقاطع مختلف، خود وارد سرمایهگذاری نمیشود و بازده سودهای حاصله محاسبه نمیشود، بلکه فقط بازده یا سود اصل تسهیلات مدنظر قرار میگیرد.

در مرابحه ساده با گذشت زمان میزان سود دریافتی با یک روند ثابت افزایش مییابد و شیب این روند بستگی به نرخ سود دارد، اما در مرابحه مرکب سود دریافتی روندی صعودی داشته و از روند فزاینده برخوردار است. بنابراین مشاهده میشود که تنها نرخ سود اعلامشده از سوی شورای پول و اعتبار نمیتواند معیار قرار گیرد و باید نحوه محاسبه نرخ سود در بانکها و موسسات اعتباری نیز از یکرویه یکسان برخوردار باشد.

کارشناسان معتقدند باید شیوهای در نظر گرفت، که تمامی بانکها از یک شبکه واحد برای محاسبه نرخ سود تسهیلات استفاده کنند. به عنوان مثال در حال حاضر برای پرداخت الکترونیکی همه از یک شبکه واحد استفاده میکنند و این موضوع باعث شده اختلافی در بانکها ایجاد نشود.

از سوی دیگر، در این شبکه میتوان نرخ جریمه دیرکرد را نیز طوری تعیین کرد که مورد سوءاستفاده از سوی بانکها قرار نگیرد و از سوی دیگر، یک عامل بازدارنده برای جلوگیری از تعویق پرداخت اقساط باشد.

در نتیجه باید شیوهای اتخاذ شود که سیاستهای نظارتی به جای اینکه بر رعایت کردن نرخها و سقفگذاری برای آن تاکید کند، سازوکاری را در نظر گیرد که نحوه محاسبه بازپرداخت بانکها برای مشتریان واضح باشد، در غیراین صورت مساله عدم تقارن اطلاعاتی در قراردادهای بانکی باعث کژمنشی در نرخ وامدهی میشود.

رمزگشایی از نرخ وامدهی

در گذشته، گلایهای از سوی فعالان اقتصادی از رئیسکل بانک مرکزی در خصوص نحوه محاسبه و بزرگنمایی نرخ سود تسهیلات صورت گرفت. در این خصوص، برخی از فعالان و مردم مدعی هستند که بانکها نرخ سود بانکی مصوب شورای پول و اعتبار را رعایت نمیکنند. این موضوع باعث افزایش پیچیدگی در نحوه و مکانیسم وامدهی در بانکها شده است. احمد مجتهد، کارشناس ارشد بانکی ریشه این پیچیدگی را در سیاستهای دستوری در خصوص نرخ سود بانکی میداند.

از نظر او، فاصله نرخ سود سپرده و تسهیلات با توجه به شرایط کنونی بانکها مانند قفل شدن منابع بانکی و پایین بودن کفایت سرمایه در برخی بانکها، منطقی به نظر نمیرسد و نرخ تعادلی تسهیلات در حدود ۲۶ و ۲۷ درصد است. رئیس پیشین پژوهشکده پولی و بانکی تاکید میکند مکانیسم نحوه محاسبه نرخ سود و جریمه دیرکرد در بانکها مشخص است و بانک مرکزی نیز بر آن نظارت میکند.

برخی از فعالان و مردم اعتقاد دارند که بانکها، قراردادهای بانکی را پیچیدهتر میکنند تا نرخ تسهیلات بالاتر از سطح مقررشده در مصوبات شورای پول و اعتبار محاسبه شود، دلیل این موضوع چیست و آیا این سیاست نزد بانکها وجود دارد؟

بله، گروهی معتقدند بانکها مصوبات بانک مرکزی در خصوص نرخ سود تسهیلات را رعایت نمیکنند، اما بهتر است که ریشهیابی شود، این اتفاقات به چه دلیل وجود دارد و سرمنشأ مشکلات کجاست. باید توضیح بدهم که در این خصوص باید چند نکته را در نظر داشت. موضوع نخست در خصوص مصوبات خود شورای پول و اعتبار است که از نظر ضوابط بانکداری شرعی درست نیست.

در حقیقت مشخص کردن نرخ سود تسهیلات مشارکتی، برخلاف ضوابط بانکداری بدون رباست، حال آنکه در خصوص نرخهای مبادلهای ایرادی نیست که نرخها معین باشد. اما در مصوبات شورای پول و اعتبار برای عقود مشارکتی نیز نرخگذاری صورت گرفته است.

نکته دوم این است که در ماههای اخیر نرخ تورم روند نزولی داشته و حتی به زیر ۱۰ درصد نیز رسیده است و بانکها نیز بر اساس این روند، مایل بودند که نرخ سود سپردهها را کاهش دهند، کاری که صورت گرفت و مورد تایید بانک مرکزی قرار گرفت. اما در خصوص نرخ تسهیلات باید تاکید کرد حد حاشیهای نرخی که در شورای پول و اعتبار تصویبشده و در حدود سه واحد درصد است، منافع بانکها را در خصوص تسهیلاتدهی تامین نمیکند.

در حقیقت بانکها با این نرخی که به سپردهگذار سود اعطا میکنند و از تسهیلاتگیرنده سود دریافت میکنند، دچار مشکل شدهاند، این موضوع نیز به چند دلیل است: اول اینکه بانکها به سپردهگذار در موعد مقرر، حتماً تمام میزان سود را اعطا میکنند و یک هزینه ثابت برای صد درصد سپردهها وجود دارد، اما ممکن است که تسهیلات با معوقات روبهرو شود و بانکها نتوانند منابع خود را در زمان مقرر در اختیار داشته باشند.

موضوع دوم، بانکها باید حداقل ۱۰ درصد از مبلغ سپردهها را به شکل سپرده قانونی در بانک مرکزی نگه دارند، که این سپردهگذاری در حقیقت نوعی مالیات است که از سپردهگذار دریافت میشود. نکته سوم، این است که بانکها موظفند مبلغی را به عنوان ذخیره احتیاطی در نظر بگیرند، این موضوع که طبق مقررات است به رقم کسری کل سپردهها اضافه میشود.

علاوه بر این موارد، طبق ضوابط بانک مرکزی بانکها باید همواره درصدی از نقدینگی را پیش خود نگه دارند تا جوابگوی نیازهای مشتریان خود باشند. این نرخ نیز در حدود سه درصد است و باید بانکها حداقل سه درصد نقدینگی را در اختیار داشته باشند. در کنار این موارد، جریان نداشتن داراییهای بانکی است که در حدود ۳۰ تا ۴۰ درصد منابع بانکها یا در قالب مطالبات غیرجاری یا داراییهای غیرنقد مانند ساختمان بوده و از قابلیت بهرهبرداری برخوردار نیستند.

بخشی از منابع بانکها نیز در بازار سرمایه است که با توجه به کاهش ارزش این داراییها، در حال حاضر شرایط برای فروش نیز مناسب نیست و اگر در شرایط کنونی بانکها بخواهند از این منابع استفاده کنند، مسلماً با یک زیان قابل توجه روبهرو هستند. درنتیجه بانکها در عین حال که مجبورند تا صد درصد سود سپردهها را پرداخت کنند، اما از سوی دیگر، مبالغی که در اختیار خود دارند، حدود ۵۰ تا ۶۰ درصد است. بنابراین با این میزان منابع باید جوابگوی سود مشتریان باشند و علاوه بر این، باید یک سود نیز برای سهامداران در نظر بگیرند.

زیرا سهامداری که سرمایه خود را در بانک قرار داده است، نیاز دارد که سودی به آن پرداخت شود و اگر بازگشت سود نداشته باشد، طبیعتاً اقدام به فروش سهام خود میکند، در نتیجه بانکها، قادر به جمعآوری سرمایه و ادامه فعالیت خود نخواهند بود. زیرا هر بانکی باید در هر سال با توجه به شرایط اقتصادی و عملکرد، سرمایه خود را افزایش دهد تا توان مقابله با چالشها و مشکلات را داشته باشد.

این در حالی است که در سالهای گذشته به دلیل اینکه نرخهای تورم بالاتر از حد انتظار و معمول جامعه بوده، اکثر بانکها نتوانستهاند، این موضوع در بانکهای دولتی بیشتر مشاهده میشود و با کمبود سرمایه مواجه هستند، که البته دولت در نظر دارد که با سیاستهای خود، سرمایه این بانکها را افزایش دهد، تا میزان کفایت سرمایه کمتر از حداقل هشتدرصدی که مقررات بانکی در نظر گرفته، نباشد. اما اگر میزان کفایت سرمایه زیر این حد مقرر باشد، ریسک بالایی در بانکها وجود خواهد داشت.

البته باید تاکید کرد که اکثر بانکها دارای کفایت سرمایه لازم هستند و در عملیات بانکی نیز سودآوری دارند. زیرا بانکها در حقیقت دو روش برای کسب درآمد پیش رو دارند، یا از محل کسب سپرده و اعطای تسهیلات است و روش دیگر، استفاده از درآمدهای غیربهرهای است که در اصطلاح به آن کارمزد میگویند.

در سالهای گذشته بانک مرکزی، برای جلوگیری از افزایش نرخ تورم، به بانکها اجازه نداده که هزینههای کارمزدی خود را افزایش دهد. این در حالی است که در کشورهای دیگر، حدود ۵۰ درصد از درآمد بانکها، از محل کارمزد است. این رقم در کشور ما در حدود ۱۲ تا ۱۵ درصد است. بنابراین بانکها درآمد کافی نیز از طریق فعالیتهای غیربهرهای ندارند. این مورد نیز باعث شد که بانکها در حال حاضر سوددهی نداشته باشند.

در مجموع بانکها در شرایطی قرار دارند که یا نباید اقدام به تسهیلاتدهی کنند که با توجه به شرایط رکودی حال حاضر این امکان وجود ندارد و این کار به ضرر اقتصاد کشور است یا باید فاصله میان نرخ سود تسهیلات و سپرده نیز منطقی شود.با توجه به فشاری که روی بانکها وجود دارد، تسهیلاتدهی صورت میگیرد اما در نرخهای پایین این تسهیلات سودآوری نخواهد داشت. بانکهای غیردولتی، نیز با توجه به ادغامهایی که با موسسات اعتباری صورت گرفته و این موسسات دارای مشکلات قابل توجهی در شاخصهای سلامت بانکی هستند، بخش قابل توجهی از ریسکها را به بانکهای غیردولتی وارد کردند.

بنابراین از نظر شما وضعیت کنونی بانکها باعث شده است که بر نوع تسهیلاتدهی اثر گذارد؟

شرایط اقتصادی بانکها در حال حاضر در وضعیت مطلوبی قرار ندارد و اگر عملکرد بانکها در سال گذشته را نگاه کنیم، یا بانکها در عملیات بانکی خود زیانده بودند یا نرخ سودی که داشتند از عملیات غیربانکی نشات گرفته است. سودی که عمدتاً از فروش داراییها، به دست آمده است. بنابراین پایین آمدن نرخ سود تسهیلات در شرایط فعلی به نرخ ۱۸ درصد برای هیچ بانکی سودآوری لازم را ندارد. محاسباتی که ما در بانک سامان انجام دادیم، نشان میدهد نرخی که بانکها بتوانند در آن سوددهی انجام دهند در عملیات بانکی در حدود ۲۷ تا ۲۸ درصد است.

این موضوع برای مقامات بانک مرکزی نیز روشن است. اما با توجه به ملاحظات سیاسی که در کشور وجود دارد و بر روی بانکها برای تسهیلاتدهی در نرخ پایینتر از حد تعادلی، فشار میآورد این سیاستهای دستوری نتوانسته راهگشا باشد و پیچیدگیهای بازار پول در بخش تسهیلاتدهی افزایش یافته است.

در حقیقت در شرایطی که بازار پول با چالشهای متعددی روبهرو است، بانک مرکزی باید با سیاستهایی از بانکها حمایت کند، مانند مکانیسمی که بعد از بحران سال ۲۰۰۸، بانکهای مرکزی آمریکا و کشورهای اروپایی در پیش گرفتند و با ایجاد شرکتهای مدیریت دارایی و خرید داراییهای غیرقابل نقد، بانکها را از وضعیت بحران به وضعیت عادی بازگرداندند، اما این رویه در حال حاضر در کشور ما به گونهای است که علاوه بر فشارهای قبلی، یک سیاست دستوری برای نرخ تسهیلات، تعادل را در بازار پول به هم میزند. بنابراین مشکل پیچیدگی بانکها را باید با یک دید همهجانبه در نظر گرفت و تنها نمیتوان برای بالا بودن نرخ سود تسهیلات بانکها را مقصر دانست.

برخی از فعالان اقتصادی معتقدند باید شرایطی را ایجاد کرد که تسهیلاتگیرندگان از کارشناسان مالی بهره برده تا مکانیسم محاسبه نرخ سود کاملاً شفاف شود. این موضوع میتواند کمکی به حل قضیه کند؟

همانطور که عنوان کردم در حال حاضر بانک مرکزی در خصوص نرخ سود تسهیلات نرخی را در نظر دارد که عملاً اجرای آن برای بانکها میسر نیست و در پایان این فرآیند بانکها با ورشکستگی روبهرو خواهند شد. در حال حاضر اگر وضعیت بانکها را در بازار سرمایه رصد کنید، قیمت سهام این بانکها در سالهای اخیر به پایینترین حد ممکن رسیده است.

این موضوع نشان میدهد در حال حاضر بانکها سوددهی مشخصی ندارند. نکتهای که در خصوص کارشناسان باید عنوان کنم این است که این کارشناسان هم در بانک مرکزی به عنوان نهاد ناظر وجود دارند و هم خود بانکها نیز از کارشناسان برجسته و با تجربهای استفاده میکنند.

منظور استفاده از کارشناسان برای مشاوره به مشتریان است.

این موضوعی نیست که از چشمان مشتری دور بماند و مشتریان با محاسبات خود نیز میتوانند، میزان پرداختهای خود را حساب کنند. اما بحثی که عنوان میشود نرخ سود در بانکها بالاتر از حد ممکن عرضه میشود، به نظر میرسد ادعای درستی نیست. زیرا هنوز نرخ سود تسهیلات بانکی از نرخ سود بازار سرمایه ارزانتر است و این فاصله در حدود دو تا سه درصد برآورد میشود.

بنابراین در حال حاضر نیز مشتریان ترجیح میدهند که از تسهیلات بانکی استفاده کنند. البته یک سیاست بهینهای که پیشنهاد شده این است که تامین مالی بنگاههای بزرگ و شرکتهای تولیدی که در حدود ۶۰ درصد از منابع بانکی تامین منابع مالی را انجام میدهند، راهی بازار سرمایه شوند و در نتیجه بانکها بتوانند تامین مالی بنگاههای کوچک و تسهیلات خرد را در اختیار گیرند.

اما در حال حاضر، مقررات بازار سرمایه باعث ایجاد مشکلاتی شده است که تامین منابع بنگاههای بزرگ برای آنها در حال حاضر سختتر از بانکهاست و این بنگاهها ترجیح میدهند تسهیلات خود را از بانک دریافت کنند. در صورت خروج این بنگاهها از بازار پول، شاهد کاهش سطح تعادلی نرخ تسهیلات نیز خواهیم بود و امکان فعالیت برای موسسات کوچکتر نیز در بازار پول بیش از گذشته مهیا خواهد شد.

دولت قصد دارد که بدهیهای خود را از طریق بازار سرمایه، تسویه کند. این کاری است که شروع شده و تاخیری که صورت گرفته به این دلیل بود که مجلس قبلی همکاری لازم را در خصوص تصویب مصوبه مرتبط نداشت، این کار نیز در مجلس جدید با تاخیر صورت گرفت و مصوبات اصلاحی بودجه سال ۱۳۹۵، به تازگی از سوی رئیسجمهوری ابلاغ شده است.

به نوشته تجارت فردا ،با اجرای این مصوبه دست دولت بازخواهد شد که بخشی از بدهی خود به بانکها را از این طریق تسویه کند تا مشکلات تامین منابع بانکها تا حدودی رفع شود. همچنین دولت در سال جاری افزایش سرمایه بانکهای دولتی را در دستور کار دارد که میتواند این موضوع نیز، بخش دیگری از چالشهای بازار پول را از میان بردارد.

البته این مصوبه دارای اشکالاتی نیز است و سود کسانی که دارای مطالبات معوق هستند از محل داراییهای دولت، تامین شده و جریمهها نیز از سوی بانکها بخشیده شود و این موضوع باعث میشود که افراد خوشحساب، به نوعی جریمه و افراد بدحساب برنده شوند.

بحث محاسبه جریمه نرخ تسهیلات نیز یکی از موضوعات پرابهام بوده است که بسیاری از مردم یا فعالان اقتصادی معتقدند جریمه دیرکرد روند تصاعدی دارد، این جریمه دیرکرد در بانکها از چه الگویی پیروی میکند؟ آیا این رویه در همه بانکها شفاف است؟

همانطور که اطلاع دارید این جریمهها شامل افرادی است که در پرداخت مطالبات خود، کوتاهی کردند و این مکانیسمی است که در تمام دنیا نیز وجود دارد. البته موضوع جریمه دیرکرد نیز پس از انقلاب اسلامی همواره با چالشهایی روبهرو بوده است. من خاطرم هست در زمان آقای دکتر نوربخش یک نامهای خطاب به امام خمینی (ره) ارسال کردند مبنی بر اینکه اگر مکانیسم مناسبی برای جریمه وجود نداشته باشد، در نتیجه میل به بازپرداخت تسهیلاتگیرندگان از بین میرود.

در نتیجه راهحلی برای این امر در نظر گرفته شد که وجه التزام، از نظر شرعی کاملاً جایز است. به این معنی که کسی که وفای به عهد نکند، مشمول جریمه میشود تا الزامی برای رعایت عهد وجود داشته باشد. در حقیقت این نرخ است که باعث میشود مشتریان تعهد خود را انجام دهند.

این موضوع که باید جریمه دیرکرد وجود داشته باشد، بحث درستی است، اما نکته اینجاست که آیا مکانیسم این موضوع کاملاً مشخص و شفاف است؟

بله، این مکانیسم کاملاً مشخص است. در حال حاضر این نرخ در تمامی بانکها تعیین شده است و به این شکل نیست که بانکها در این خصوص رفتار سلیقهای داشته باشند. در قانون نیز این مساله را با نرخ تورم مقایسه کرده که بازپرداخت بدهیها باید بر اساس نرخ تورم صورت گیرد و اگر تعهدات خود را در زمان مقرر انجام دهند، طبیعتاً هیچ جریمهای صورت نمیگیرد.

بنابراین از نظر شما در حال حاضر بانک مرکزی در خصوص نحوه و چگونگی محاسبه جریمه دیرکرد، نظارت کافی دارد و انحرافی در این مساله صورت نمیگیرد؟

بله، بانک مرکزی کاملاً نظارت میکند و همانطور که عنوان کردم نرخ جریمه دیرکرد در قانون مشخص شده است. اما بانکها میتوانند بنا به شرایط خود و ارتباط با مشتری، همه یا بخشی از جریمه دیرکرد را ببخشند و جزو اختیاراتی است که هیاتمدیره بانکها بر عهده دارد. نحوه محاسبه نیز به شکلی است که با یک نرمافزار مشخص و مورد تایید بانک مرکزی صورت میگیرد و بانکها هیچگاه در این خصوص، خارج از مکانیسم مشخصشده عمل نمیکنند. رصد و دسترسی به این اطلاعات بانک مرکزی نیز به شکل آنلاین است و نهاد ناظر تخلفات را در این خصوص توسط بازرسان خود بررسی میکند.

شما در صحبتهای خود در خصوص فاصله کم میان نرخ سود تسهیلات و سپرده صحبت کردید، اما برخی از مسوولان معتقدند در حال حاضر این نرخ مناسب است و بانکها باید از میزان هزینههای غیرضروری خود کاسته و درآمدهای خود را از بخش خدمات کسب کنند، رویهای که در تمام کشورهای دنیا نیز وجود دارد. نظر شما در این خصوص چیست؟

ببینید همانطور که توضیح دادم، وضعیت بانکها در شرایط معمولی وجود ندارد، بله در برخی از کشورها فاصله نرخ سود سپرده و تسهیلات پایین است، اما باید توجه کرد که سایر شاخصهای نظام بانکی در این کشورها به چه شکلی است.

آیا این حجم از مطالبات غیرجاری در بانکهای خارجی نیز وجود دارد؟ آیا نسبت کفایت سرمایه زیر حد استاندارد وجود دارد؟ آیا تسهیلات تکلیفی در بانکهای اروپایی و آمریکایی در این مقیاس در نظر گرفته میشود؟ آیا موسسات غیرمجاز به این راحتی میتوانند در بازار پول فعالیت کنند و با نرخهای بالا حجم قابل توجهی از منابع را جذب کنند. بنابراین نمیتوان فقط یکسوی مشکلات را دید و به بقیه جوانب کار توجهی نداشت.

در حال حاضر و با این شرایط، فاصله نرخ سود و تسهیلات توجیه منطقی ندارد و نرخ تعادلی بازار بالاتر از سطح تعیینشده در مصوبات است. بنابراین اگر بتوانیم همه مشکلات بازار پول را مرتفع کنیم، در آنجا مقایسه بانکهای ما با بانکهای دیگر کشورها منطقی خواهد بود. در خصوص کاهش هزینهها بانکهای کشور نیز با مشکلاتی روبهرو هستند، به عنوان مثال اگر بخواهند تعداد شعب خود را کاهش دهند و تمرکز خود را بر بانکداری الکترونیک بگذارند، برخی از فشارهای محلی از سوی نهادها بر روی بانکها وجود دارد که نرخ بیکاری در آن منطقه افزایش نیابد.

بنابراین بانکها با این مشکلات نیز دست و پنجه نرم میکنند و در این خصوص بانکها استقلال عمل کامل ندارند. اما به هر حال، ما نیز باید به سمت بانکداری الکترونیک حرکت کنیم، کمااینکه در سالهای گذشته نیز این اتفاق افتاده و بانکها بخشی از هزینههای خود را کاهش دادند.